«Автомашину куплю с магнитофоном, пошью костюм с отливом и в Ялту».

Именно этот фрагмент из фильма «Джентльмены удачи» я себе представлял, когда совет директоров компании Газпром рекомендовал к выплате рекордные в истории дивиденды в размере 52,53 рубля на акцию. Но, к сожалению, не случилось.

Главный акционер компании в лице государства принял решение, что автомашина с магнитофоном и Ялта смогут подождать (дивиденды не выплачивать) и что государству эти деньги сейчас нужнее (забрать эти деньги себе, введя повышенный налог на добычу полезных ископаемых по сумме практически равный сумме рекомендованных дивидендов).

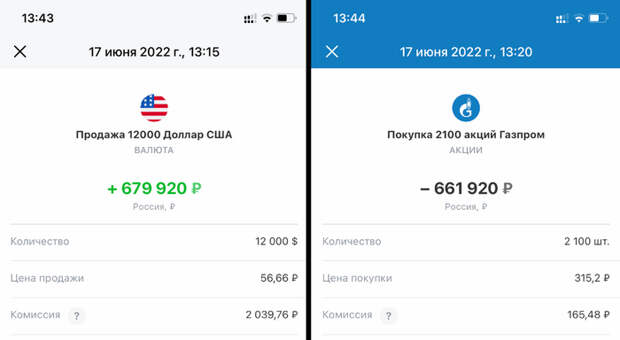

Я не смог равнодушно отнестись к этому событию, так как буквально пару недель назад продал все доллары по 56 рублей (при средней цене покупки 72 рубля) и переложил всю сумму в акции компании Газпром, рассчитывая получить 17% дивидендной доходности на вложенную сумму.

Но обещать не значит жениться. Дивиденды было решено не выплачивать, после чего акции Газпром за один день упали на 30%.

Вся боль заключается в том, что в марте, мысленно переводя имеющиеся 12000$ в рубли по курсу 120₽, я получал 1.440.000₽. Продав доллар по 56 рублей две недели назад, я переложил 680.000₽ в акции Газпром по 315 рублей. После решения не выплачивать дивиденды, цена акций упала до 192 рублей, а сумма моих вложений скукожилась до 400.000₽.

Синдром упущенной выгоды (FOMO) постучал в мою дверь… дважды.

Ошибкой было направлять всю сумму от продажи долларов на покупку акций только одной компании. Я отошел от прописных истин, наплевал на диверсификацию, сделал крупную ставку и она не сыграла. Что ж, рынок в очередной раз наказал тех, кто решил его обыграть. Или правильнее сказать государство?

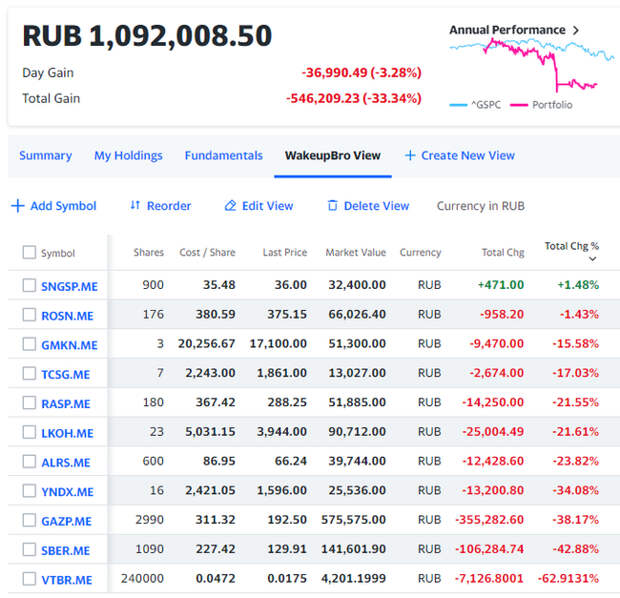

Мой портфель РФ «Июнь 2022»

В этом месяце российская часть инвестиционного портфеля выглядит следующим образом:

Статистика портфеля FIRE (RU) - 'Июнь 2022'

• Общие вложения в акции РФ: 1 636 710,66 ₽

• Стоимость портфеля в настоящий момент: 1 093 841,06 ₽

• Срок с момента начала ведения портфеля: 10 месяцев

• Прибыль (рост стоимости акций + дивиденды): -542 869,60 ₽

• Общий прирост портфеля в %: -33,4%

Коротко о том, как я сохраняю свои деньги от инфляции: 9 из 10 месяцев — отрицательный рост! Только 1 компания из 11 показывает символический плюс, все остальные в глубоком минусе.

Газпром. Эмоции

Для начала процитирую Нассима Талеба (книга «Черный лебедь. Под знаком непредсказуемости»):

Представьте себе индюшку, которую кормят каждый день. Каждый день кормежки будет укреплять птицу в убеждении, что в жизни существует общее правило: каждый день дружелюбные представители рода человеческого, «заботящиеся о ее благе», как сказал бы политик, насыпают в кормушку зерно. Накануне Дня благодарения с индюшкой произойдет нечто неожиданное. Это нечто повлечет за собой пересмотр убеждений.

С точки зрения индюшки отсутствие кормежки в тысяча первый день – это Черный лебедь. Но не с точки зрения мясника: он ожидал того, что произошло. Отсюда вывод: Черный лебедь – это проблема лоха. Иными словами, ее наличие зависит от ваших ожиданий. Вам понятно, что вы можете истребить Черного лебедя с помощью науки (если это вам по силам) или широкого взгляда на вещи. Конечно, при помощи науки Черного лебедя можно и создать: достаточно уверить всех, что Черный лебедь им не грозит – вот так наука превращает разумных граждан в лохов.

А теперь давайте посмотрим на процесс кормежки индюшек на примере компании Газпром.

► В конце мая совет директоров «Газпрома» рекомендовал выплатить рекордные за всю историю рынка РФ дивиденды за 2021 год — 52,53 руб. на акцию.

► В середине июня глава ЦБ заявила о необходимости вернуть доверие разочарованных инвесторов.

► На сайте «Газпрома» в разделе «Акционерам и инвесторам» нам рисуют красивейшие картинки с рекомендованными дивидендами:

► За день до решения по дивидендам «Газпром» публикует в YouTube фильм «Люди Газпрома».

А 30 июня настал День благодарения…

И меня вместе с вами 🙂

Конечно, чувство довольно поганое, что тут ещё сказать. Подозреваю, что веру в российский фондовый рынок в очередной раз очень сильно подорвали. Но я почти уверен, что через время на рынок придет новая партия непуганых инвесторов и все повторится вновь.

Проверка на прочность

Я вполне осознанно принял на себя такой риск, удостоив Газпром слишком большой части в своем портфеле. Я всегда говорил, что морально готов к рыночным просадкам и что мой горизонт инвестирования составляет 10-15 лет, поэтому продажу акций из-за существенной просадки не рассматриваю.

Сейчас отличная возможность на практике проверить свою устойчивость к различным потрясениям, которые могут встретиться на пути частного инвестора. Одно дело читать теорию и АБСОЛЮТНО другое — прочувствовать всё это на практике.

Хочу поделиться тем, как я отношусь к текущей потере части капитала за столь короткий отрезок времени, иными словами: как я себя успокаиваю.

Поиск ложки меда в бочке дегтя

Во-первых, ничего страшного не произошло. Моя повседневная жизнь абсолютно никак не поменялась. На улице все так же поют птички и светит солнце. Отсутствие долгов и наличие подушки по-прежнему придает некоторую уверенность в завтрашнем дне.

Во-вторых, если не продал акции, значит прибыль или убыток не зафиксировал. Очень сильно радоваться бумажной прибыли и также сильно расстраиваться из-за бумажного убытка, на мой взгляд, бесполезное занятие.

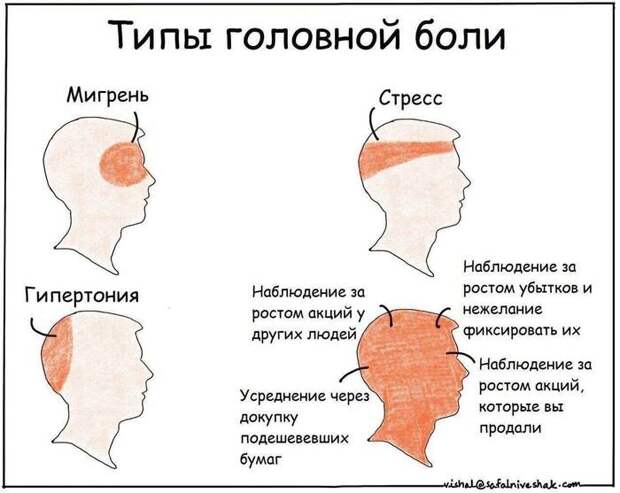

Я часто замечал за другими инвесторами, как они измеряют свой бумажный убыток в домах, квартирах, машинах и даже яхтах.

«Вот Газпром упал на 30%. А ведь я мог на эти деньги купить BMW X6 из салона в максимальной комплектации».

Самое интересное, что покупка авто даже не входила в их планы, а те же рекомендованные дивиденды от Газпрома планировалось отправить обратно в рынок на покупку акций других компаний. Выходит, что потенциальные дивиденды в уме реинвестируем, а бумажные убытки почему-то измеряем в материальных вещах, которые не купили.

Если речь о действительно долгосрочном инвестировании, то воспринимать просадку даже в 50-90% следует, как вполне ожидаемое и даже закономерное событие. Конечно, если речь не о хайповых NFT-кроссовках от StepN и их токенах GST, которые упали и уже точно не вырастут до прежних значений.

В-третьих, обычная диверсификация, в том числе и по классам активов, уберегла бы от подобного сценария (но это не точно).

Ещё я очень рад, что не занимаюсь инфоцыганством, не продаю курсы, не провожу платные консультации, не зазываю в платный VIP-канал и не являюсь автором какой-нибудь стратегии автоследования. Я рискую только собственной шкурой, стараясь открыто рассказывать об этом в блоге. Бумажный убыток или даже реальная потеря собственных денег меня не сильно пугает, чего нельзя сказать о ситуации, где я беру ответственность (даже в неявном виде) за финансовый результат других людей, с которых я взял деньги.

И последнее: потеря здоровья и/или трудоспособности — вот что действительно страшно. На этом фоне даже полное обнуление — всего-лишь небольшая неприятность, а точнее опыт.

Выводы

Недавно один из моих друзей спрашивал: стоит ли купить акции Газпром на деньги, которые были отложены на летний отпуск. Я сообщил о высоком риске и отговорил его, не смотря на то, что сам такой риск взять не побоялся.

Вывод №1. Не стоит НИКОГДА и НИКОМУ давать никаких советов в части «куда вложить деньги». Этот вывод я сделал для себя уже давно, но сейчас в очередной раз убеждаюсь в его правильности. Здесь, конечно, не все так однозначно. Если близкий человек услышал про очередной StepN и пожелал вложиться, то лучше все-таки отговорить)

Вывод №2. Не стоит надеяться на фундаментальный и технический анализ или на разбор компании инвестиционными блогерами. Что толку от того сколько денег заработал Газпром и какие дивиденды рекомендовал к выплате? Если не ты владелец казино (т.е. мажоритарный инвестор), то будь готов к изменению правил игры «на лету». Если что-то кажется дешевым, то, скорее всего, существуют риски, которые ты не замечаешь или не хочешь замечать. Вспоминаем вечную недооценённость российских компаний (низкий P/E).

Вывод №3. Риск — это то, что остается, когда вроде бы все просчитал и ко всему подготовился.

Вывод №4. Никогда не стоит пренебрегать диверсификацией, даже когда кажется, что рисков нет или они незначительны. При существенных суммах по возможности не держать более 10% в одном активе.

Вывод №5. Всё-таки на пути к FIRE в России стоит делать «сохранения» и фиксировать несгораемые суммы, например покупая недвижимость. Если процесс накопления экстремальный и предполагает отказ от желаемого комфорта, то разумно пересмотреть свой подход к норме сбережений, чтобы в случае безвозвратной потери капитала или существенной его части не было так обидно и горько.

Вывод №6. Капитал — это хорошо. Но гораздо важнее иметь способность генерировать/зарабатывать деньги. Недавно делал небольшую заметку на эту тему.

Вывод №7. Жизнь — штука хрупкая. Не стоит откладывать свою идеальную версию жизни на после потом. FI/FIRE — это всего-лишь ачивка, которую можно получить во время прохождения игры под названием жизнь и вряд ли стоит делать финансовую независимость глобальной целью всей жизни. Чрезмерная и неоправданная экономия, как и чрезмерное потребление — крайности, которых следует избегать.

Если говорить про финансовые потери, то Данила Козловский в фильме Духless говорил, что это всего-лишь бабки, с*ка, бабки:

2022 год насыщен событиями, вероятность осуществления которых была крайней мала. Прилетел черный лебедь и сработал эффект домино. Сейчас главное не упасть духом, приспособиться к новым правилам игры и продолжать свой путь.

Непобедимость заключена в себе самом, возможность победы заключена в противнике.

Сунь-цзы. Искусство войны.

************

На протяжении трех лет я открыто пишу о своем инвестиционном (в данный момент горьком) опыте и о том, как собрался накопить на раннюю пенсию в России в своем блоге: https://t.me/wkpbro, иногда дублируя посты на Пикабу.

Свежие комментарии